高质量发展再夯实,成都银行前三季度净利增长32% 看财报

(成都银行)

上市进入第五个年头,踔厉奋发的成都银行(601838.SH),再交高质量发展成绩单。

10月29日,成都银行发布三季报,今年前三季度公司实现营业收入152.46亿元、归母净利润67.52亿元,业绩增速再次领跑A股上市银行。

就在业绩保持两位数增长的同时,成都银行资产规模持续扩大,资产总额站上9000亿元大关,达9075.43亿元。且资产质量优异,截至三季度末,不良贷款率0.81%,较上年末下降0.17个百分点,拨备覆盖率498.18%,较上年末增长95.30个百分点,流动性覆盖率244.14%。

钛媒体APP注意到,成都银行规模稳健扩张的底气和动能源自其深耕实体经济的主动作为。时值成渝双城经济圈建设如火如荼,成都银行积极融入国家战略,紧抓区域战略升级发展黄金契机,稳步推进改革转型,不断提升金融服务实体经济质效,推动各项业务稳健发展。

前三季度净利增长31.60%

2022年以来,A股市场低迷,个股普跌,成都银行在二级市场表现却很优异,股价逆势上涨两成。而支撑股价上行的原动力,即是业绩。

三季报显示,今年1-9月,成都银行实现营业收入152.46亿元,比上年同期增长16.07%;归母净利润67.52亿元,同比增长31.60%。wind数据统计显示,在已经披露业绩的42家上市银行中,成都银行前三季度31.60%的净利润增速,排名第二;营收增速也排名前列。

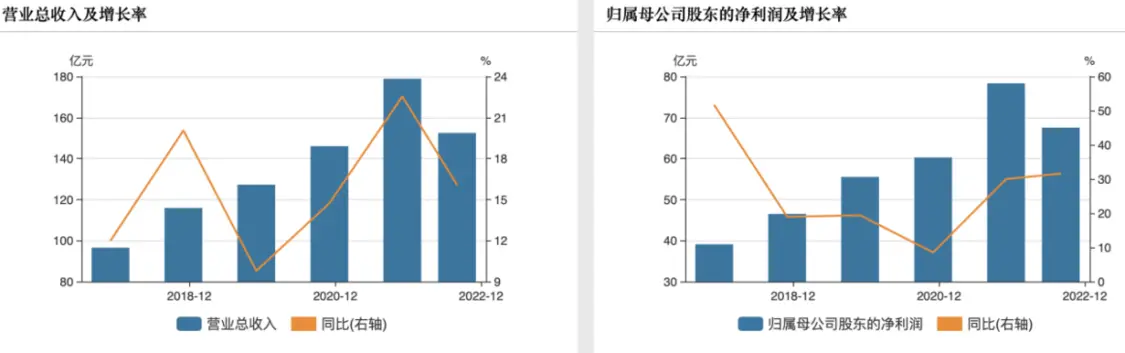

而这,只是延续了其2017年以来的稳增趋势。2017年-2021年,成都银行分别实现营业收入96.54亿元、115.90亿元、127.25亿元、146亿元、178.90亿元,同比增长12.13%、20.05%、9.79%、14.73%和22.54%;归母净利润39.09亿元、46.49亿元、55.51亿元、60.25亿元、78.31亿元,同比增长51.32%、18.95%、19.40%、8.53%和29.98%。

业绩高增长的同时,成都银行资产规模持续跃升。截至三季度末,成都银行总资产突破9000亿元,达到9075.43亿元,较上年末增长1391.97亿元,增幅18.12%。回溯来看,自2018年上市以来,成都银行资产规模稳健提升,从2017年的4000亿级到目前的9000亿级,几乎一年越上一个千亿级台阶,增长量级迭创新高。

拆解来看,随着规模的扩张,资产质量不仅没有下降,反而持续优化,结构稳健。三季报显示,截至三季度末,成都银行存款总额6415.49亿元,较上年末增长974.07亿元,增幅17.90%;贷款总额4701.39亿元,较上年末增长805.12亿元,增幅20.66%。存款占总负债的比例为75.51%。

资产质量方面,截至三季度末,全行不良贷款率0.81%,较上年末下降0.17个百分点,创近7年新低;拨备覆盖率498.18%,较上年末增长95.30个百分点,持续升高;流动性覆盖率244.14%。

主动作为切实服务实体经济

金融活则经济活,资本足则动力足。金融是实体经济乃至整个社会经济发展的推动力,反过来,实体经济的发展又助推金融业的发展。成都银行资产规模和业绩持续提升的动能很大程度来自于其服务实体经济的主动作为。

作为四川最大的本土法人金融机构,成都银行始终秉持服务地方经济、服务小微企业、服务城乡居民的市场定位,坚守与客户共发展、与员工共成长、与城市共繁荣的企业使命,坚定不移根植地方,切实服务实体经济。尤其是2018年上市后开启三年战略规划,提出数字化、精细化、大零售三大转型以来,成都银行不断创新、夯实内生优势,提高服务实体经济的质效。

在服务地方实体经济发展方面,成都银行一是全力服务城市发展战略,推动落实立足新发展阶段、贯彻新发展理念、构建新发展格局、推动高质量发展要求,针对区域经济转型升级、地方产业生态圈建设、城市优化发展需求创新推出专属金融方案和特色金融产品,全力服务城市经济社会发展。二是有力支持现代产业体系构建。聚焦提升产业生态、做强重点产业,瞄准企业培育,量身定制金融服务方案,全力加大对重点链主企业和项目支持力度。三是大力发展绿色金融。以实现碳达峰碳中和、推动城市绿色低碳发展为引领,聚焦空间、产业、 交通、能源结构调整,探索推进绿色低碳金融产品和服务开发,全力满足绿色低碳项目长期限、低成本资金需求,切实为双碳目标任务落实贡献力量。

中报显示,截至今年上半年,成都银行普惠贷款余额较年初增长40.42%。科创金融方面,以专精特新企业、高新技术企业、科技型中小企业和新经济企业为主要目标客群,构建覆盖科技型企业全生命周期的金融服务体系。制造业金融方面,围绕战略性新兴产业集群、工业互联网、先进制造业等领域,深入重点产业研究,加大信贷投放,连续两年被四川省经信厅评为园保贷项目推进工作表现突出单位。

今年4月12日上市的海创药业,即是成都银行创新服务方式、扶持成长的代表企业之一。海创药业成立于2013年,是一家基于PROTAC靶向蛋白降解和氘代等技术平台,以开发具有重大临床需求的Best-in-class(同类最佳)、First-in-class(国际首创)药物为目标的国际化创新药企业。然创新药研发周期较长,过程中伴随着一定风险,资金是企业生存和发展的命脉。2019年,在企业发展的关键时期,成都银行运用科创贷成功给予企业500万元贷款资金,为企业持续专注研发创新注入金融活水。

实际上,针对科创企业可抵押实物资产较少的特点,成都银行加大金融信贷产品研发力度,持续完善产品体系,覆盖科创企业发展周期的多元化需求:整合优化政银系列产品,在科创贷成长贷壮大贷基础上,新推出人才贷高知贷武宜贷等小微特色融资产品,针对性解决科技型企业融资困境;利用金融科技赋能,陆续研发推出惠抵贷惠税贷秒贴宝等线上标准化产品。截至2021年末,成都银行政银系列产品累计发放贷款近330亿元,贷款户数超2000户;线上产品累计发放贷款超70亿元,累计支持小微企业(主)和个体工商户超2500户。成都市高新技术企业覆盖率33%,国家级专精特新小巨人企业覆盖率达到76%。

值得一提的是,党的二十大报告再强调,坚持把发展经济的着力点放在实体经济上。面对新的部署和要求,成都银行表示,将进一步坚守定位,聚焦地方优势产业和新兴产业,持续强化对制造业企业、中小微企业和个体工商户的金融支持和服务升级,把服务实体经济转型升级作为金融服务主战场。

借力区位优势融入成渝经济圈发展

成都银行高质量发展,还是其借力区位优势,主动融入成渝经济圈的结果。

成立于1996年的成都银行,自诞生之初,就打上了深刻的城市烙印。生于斯、长于斯,26年来,成都银行始终坚守服务地方经济发展天职,深耕地方,为城市建设、产业发展提供强有力的支撑,与地方经济发展同频共振。

近年来,在政策扶持下,我国西南地区经济快速发展,而成都作为西部地区的重要中心城市,发展也突飞猛进。尤其是成渝地区双城经济圈上升为国家战略以来,区域经济发展更加迅猛。

作为成渝地区规模领先的上市城商行,成都银行始终紧贴区域立体多元的经济结构、产业布局,在触摸区域经济的强力动脉中找到与自身发展相契合的增长点、创新点。2020年4月,成都银行先后与重庆银行、重庆市江北区人民政府签订战略合作协议。以此为起点,成都银行全速推动成渝两地重点企业互动合作、高频交流,深度聚焦成渝地区双城经济圈建设中的重大基础设施和重大产业项目。

据悉,成都银行目前在重大基础设施、重大民生工程等重点项目上提供资金支持已超过2000亿元。同时,该行充分发挥鲶鱼效应,针对区域重点项目创新推出专属金融方案和特色金融产品,吸引和撬动了更多同业资源投入城市经济社会发展。

天风证券研报表示,拥有深厚国资背景的成都银行,加速成渝经济圈网点布局,有望持续受益于经济圈建设,资产扩张有抓手。其指出,按照川渝十四五规划推算,成渝经济圈2025年底贷款余额达17.8万亿元,较2020年末有64%提升空间,2021-2025年复合增速达10.46%。经测算,若成都银行本地贷款市占率提升至2025年末的8%,占全行贷款比例提升至75%,则全行贷款余额2022-2025年复合增速达16.21%。